離婚するときに問題となるのが、マイホームです。誰が住宅ローンの支払いを負担するのか、どのように財産分与をするのかなど、考えなくてはならないことが山のようにあります。

夫婦の収入で住宅ローンを支払っていた場合、離婚してからの支払いが困難になる人も多いでしょう。離婚したあとに住宅ローンの負担を減らすには、どのような方法があるのでしょうか。

財産分与で住宅ローンの負担を減らす

離婚後の住宅ローンの負担を減らすには、適切な条件で財産分与をすることが重要です。

財産分与とは、婚姻期間中に夫婦が協力して形成した財産を分けあう制度です。財産分与の割合は、夫婦で原則2分の1ずつです。財産を形成したのが夫婦のどちらか一方の収入であっても、財産形成の貢献度は等しいと考えられるため割合が変わることはありません。

たとえば、離婚するときの夫婦の財産が3,000万円あり、夫の年収が700万円で妻の年収が0円でも、財産分与では1,500万円ずつ分け合います。

財産分与の仕組み

財産分与の対象には、預貯金や株券、債権、自動車、不動産だけでなく、家具や電化製品なども含まれます。財産分与の際は、住宅ローンがどれほど残っているのかで対応が異なります。

持ち家を財産分与する方法

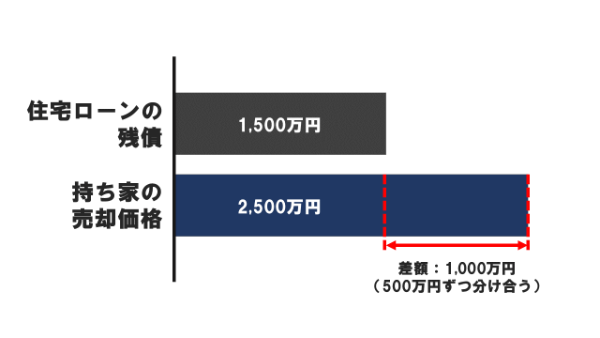

アンダーローンとは、持ち家の売却価格が住宅ローンの残債を上回っている状態です。アンダーローンの持ち家を財産分与するには、売却価格から住宅ローンを差し引き、余った売却代金を半分ずつ分け合います。

たとえば、持ち家の売却価格が2,500万円、住宅ローンの残債が1,500万円の場合、差額の1,000万円を財産分与して夫婦で500万円ずつ分け合います。

アンダーローンの持ち家を売却する方法

財産分与の際に住宅ローンを完済できれば、離婚したあとの返済がなくなるため負担を減らせます。

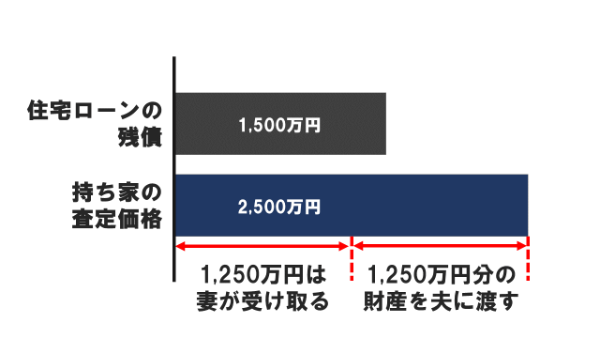

持ち家に住み続ける財産分与の方法

離婚したあとに夫婦のどちらか一方がアンダーローンの持ち家に住み続ける場合は、持ち家を売却しないため、住宅ローンがそのまま残ってしまいます。

住宅ローンと持ち家の名義人が夫で離婚後に妻が住み続ける場合、持ち家の財産分与に相当する金額を妻が夫に渡して所有権を譲り受けます。

たとえば、持ち家の査定額が2,500万円だった場合、財産分与の金額は夫婦で1,250万円ずつになるため、妻は夫に1,250万円分の財産を渡して所有権を譲り受けるのです。

アンダーローンの持ち家に住み続ける場合の財産分与

住宅ローンの残債をどちらが返済するかは、財産分与の際の話し合いで決めることができます。

住宅ローンの残債が多い持ち家を財産分与する方法

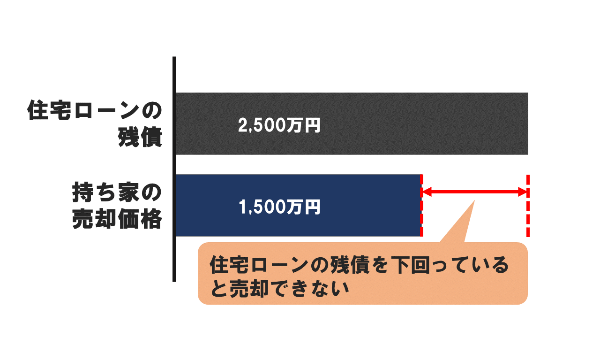

持ち家の財産分与で難しいのがオーバーローンの場合です。オーバーローンは、持ち家の売却価格が住宅ローンの残債を下回っている状態を指します。

住宅ローンを完済できないと、抵当権が設定されたままなので、売却しても買い手がつくことはほとんどありません。

オーバーローンの持ち家は売却できない

そのため、オーバーローンの持ち家は、次の方法で財産分与を行います。

- 住宅ローンの残債を自己資金で補う

- 持ち家に住む配偶者が住宅ローンを返済する

オーバーローンの持ち家を財産分与する方法に決まりはありません。ここでは代表的な方法を紹介しますが、細かな条件などは夫婦の話し合いで決まります。

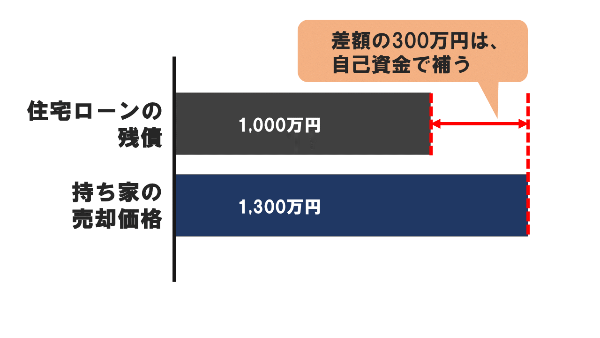

住宅ローンの残債を自己資金で補う

持ち家がオーバーローンの場合、売却価格と住宅ローンの残債の差額を自己資金で補填することで売却できます。たとえば、持ち家の売却価格が1,000万円で住宅ローンの残債が1,300万円だった場合、300万円を預貯金で補填できれば売却が可能です。

住宅ローンの残債を自己資金で補填する

補填する預貯金がない場合、銀行や消費者金融などから無担保ローンを借り入れて、補填する方法もあります。

住宅ローンよりも金利が高いことが多いですが、借入額が多すぎなければ住宅ローンよりも毎月の返済額を減らせる可能性があります。

ただし、無担保ローンは借入の限度額が少ないため、補填額が大きすぎると対応できません。また、借入額が多すぎると返済の負担が増えるおそれがあるため、返済シミュレーションを行ってから利用しましょう。

持ち家に住む配偶者が住宅ローンを代わりに返済する

住宅ローンと持ち家の名義人が夫になっていて、オーバーローン状態の自宅に妻が住み続ける場合、住宅ローンの全額または一部を代わりに返済してもらう方法があります。住宅ローンの名義人を妻に変更できればよいのですが、収入によっては審査に通らないことがあります。

その場合は、名義人を変えずに、住宅ローンの返済分として毎月一定額を妻から受け取り、住宅ローンを返済する方法が考えられます。

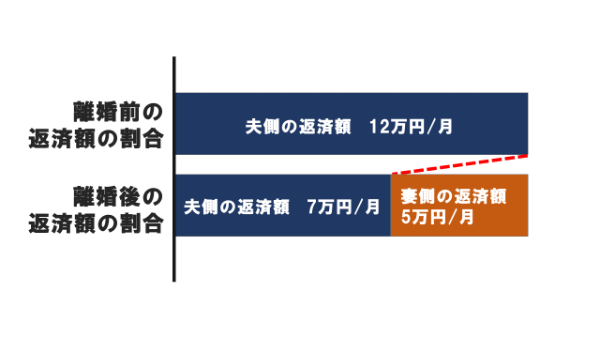

たとえば、毎月12万円を返済していた住宅ローンのうち、5万円を妻が返済した場合、返済の負担を減らすことができます。

住宅ローンの一部を負担してもらう

なお、夫婦のうち、離婚したあとも持ち家に住み続けるほうは、出ていくほうに持ち家の売却価格の半分に相当する金額を相手に支払う必要があります。

離婚したあとも持ち家に住み続けるなら、リースバックも検討しましょう!

財産分与の対象になるのは共有財産のみ

夫婦が所有する財産には「共有財産」と「特有財産」の2種類がありますが、財産分与の対象になるのは共有財産のみです。

共有財産とは、夫婦が婚姻生活のなかで協力して築いた財産を指します。結婚前や離婚後に取得した財産は、特有財産となり財産分与の対象外です。婚姻期間中であっても相続または贈与された財産は特有財産です。

住宅ローンの条件は公正証書に残しておく

離婚をするときに取り決めた住宅ローンに関する条件は、必ず公正証書に残しておきましょう。公正証書とは、公証事務を行っている公務員の「公証人」が作成する文書のことです。

住宅ローンに関する取り決めは、口約束やメモ書きで残しても有効です。しかし、約束を守られなかったとき相手に請求をしても認めない場合があります。その場合、裁判所を通して請求する必要がありますが、時間や費用がかかってしまいます。

一方、公正証書を作成するときには、強制執行認諾条項を入れることができます。万が一記載されている約束が守られなかったときに、裁判を通さなくても強制執行(差押え)ができるため、回収がしやすくなります。

住宅ローンを滞納するとどうなるのか?

住宅ローンの返済ができず滞納した場合、おおまかに次の流れで進んでいきます。

- 1~6カ月:金融機関から返済の催促や督促の手紙や電話が届く

- 7カ月:住宅ローンを代わって完済した保証会社から一括返済を求められる

- 8カ月:競売で自宅を強制売却する旨の連絡が届く

- 12カ月:競売で自宅が強制的に売却される

住宅ローンの滞納からおよそ12カ月後には、自宅が強制的に売却されてしまいます。競売の売却価格は相場よりも安く、住宅ローンと相殺されたあとの差額は一括で返済する必要があります。そのため、住宅ローンの返済が難しい場合は、早めに対策することが大切です。

ブラックリストに載り賃貸への住み替えが難しくなる

住宅ローンの滞納が3カ月続くと、個人信用情報機関に金融事故の記録が登録される、いわゆるブラックリストに載る状態になります。

ブラックリストに載ると、ローンや賃貸借契約の審査が通りにくくなります。持ち家から退去したあとも賃貸住宅に住むことが難しくなりますので、早急に対処をしましょう。

住宅ローンの返済が滞りそうなときの対策

住宅ローンの返済の負担を減らす対策をしても返済が滞りそうな場合には「金融機関に相談する」「リースバックを利用する」という2つの方法があります。

それぞれの方法について説明します。

金融機関に相談する

住宅ローンの返済が滞りそうなことがわかったらすぐに金融機関に相談しましょう。金融機関に相談することで返済スケジュールを組みなおして「リスケ(リスケジュール)」をしてくれることがあります。リスケをすることで、返済額の減額や返済期限の延長など、住宅ローンの返済計画を見直してもらえる可能性があり、返済の負担が減る可能性があります。

リースバックを利用する

離婚したあとも住み続けたい場合にはリースバックを利用します。リースバックとは、持ち家を売却したあと同じ場所に賃貸住宅として住み続けられる不動産取引です。自宅の売却代金を住宅ローンの返済にあてられるだけでなく、賃貸住宅としてそのまま住むこともできます。

リースバックの仕組みについては関連記事をご確認ください。

リースバックの提案内容は会社によって違う

リースバックを利用したときの売却金額や家賃はリースバック会社によって異なるため、複数社と比較をすることが重要です。

複数のリースバック会社に1件ずつ相談をするなら「リースバック比較PRO」の利用がおすすめです。必要な情報を入力するだけで、複数のリースバック会社に一括で査定を依頼できます。ぜひご活用ください。

リースバックをするなら複数社の比較が重要です!一括査定で比較をして少しでもよい条件で売却を進めましょう!

住宅ローンを返済できないかも…。待ってもらえる?退去することになる?

住宅ローンが原因で離婚できない?名義やオーバーローンの問題とその解決方法

養育費と住宅ローン、きつい負担はどうやって解消すべき?