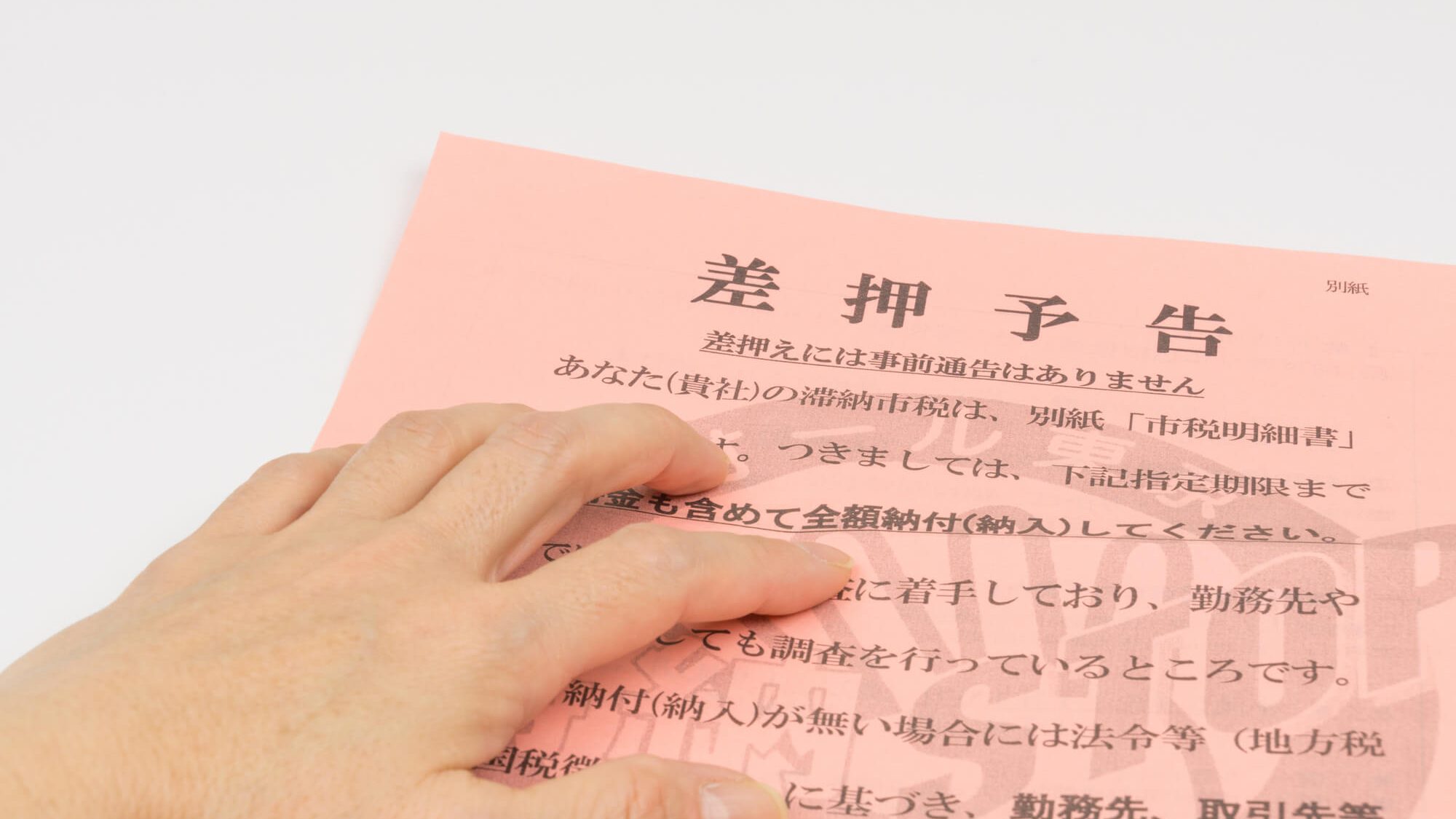

納税は国民の義務であり、誰でも必ず負担しなくてはなりません。

本来、税金はそれを負担できるだけの収入などに応じて課されますが、課税の仕組みもさまざまですし、経済状況などから、個人が感じる負担の重さは一律とは言えません。

そのため、結果として税金を納付期限までに支払えないということも、往々にして起こり得るのです。

今回は、そうした税金の滞納と差し押さえの関係について解説していきます。

税金を滞納したときの「差し押さえ」に至る流れ

税金の滞納は、定められた納付期限までに支払うことができない状態を指します。

事情によっては、減免や猶予が与えられる場合もありますが、そうしたケースは別として、税金を滞納し続けるとどうなるのでしょうか。

税金の滞納の場合、裁判なしで財産の差し押さえが可能に

税金を滞納してから、差し押さえまでの流れは以下の通りです。

まずは、督促状が届きます。

所得税の場合、おおむね納付期限から1ヵ月程度(50日以内)には届くようです。

督促状が送付された後も納付されないと、さらに文書、電話、税務署職員などの訪問などによる督促が行われ、最終的には「差し押さえ」に至ります。

税金の滞納による差し押えとは、納付されない税金の代わりに、同等の価値がある個人の財産を没収するということです。

督促状が来てからどれくらい滞納を続けると差し押えに至るかは状況によりますが、法律上は督促状の発送から10日を過ぎると差し押さえをすることが可能と決められています。

差し押さえは、一般の債務(借金)の場合も行われます。お金を借りている人(債務者)が約束通りお金を返してくれないとき、お金を貸している人(債権者)が、お金を借りている人の財産を差し押さえるわけです。

ただし、この場合は、裁判を行って差し押さえをしてもよいという決定をもらう必要があります。

それに対して、税金の滞納による差し押さえに裁判は必要ありません。

納税が国民の義務であることを踏まえて、税務署には強い権限が与えられており、裁判なしで差し押さえの決定・実行をすることができるのです。

滞納後の納付には「延滞税」が課される

差し押さえに至る前に納付をしたとしても、延滞した税金については延滞税が課されます。

つまり、期限内に納付する場合よりも多くの額を納めなくてはならないのです。

延滞税は納付が遅れたことに対するペナルティの意味合いと、納付期限から納付時点までの利息の意味合いがあります。

具体的な延滞税の税率は以下のとおりです。

| 納付期限から2ヵ月まで | 7.3% |

|---|---|

| 納付期限から2ヵ月を超えた後 | 14.6% |

滞納した日数に対して税率がかかるため、本来の期限より納付が遅れれば遅れるほど、多額の税金を支払わなくてはなりません。

なお、税金の滞納は、差し押さえに至るとか、納付時に延滞税を課されるといったこと以外には特に処罰はありません。ただし、所得税のように自ら申告して納付する税金について、申告を行わない、申告期限より遅く申告する、不正確な申告をするといった行いをした場合、延滞税のほかに加算税が課されます。

また、差し押さえに至った場合に、差し押さえを妨害したり、差し押さえられるはずの財産を隠したりすると刑事罰の対象になることもあります。

いずれにせよ、納税は期限内に正しく行うことが大前提と言えるでしょう。

税金を滞納したときの差し押さえの対象とは

そうは言っても、やむを得ず滞納してしまう可能性はあるでしょう。

滞納が続くと最終的には差し押さえに至りますが、具体的にはどのようなことになるのでしょうか。

給料が全額差し押さえられる?

差し押さえは、滞納している税金の代わりに個人の財産が没収されるということですが、財産と言っても、持ち物がなんでも取り上げられるわけではありません。

| 差し押さえの対象 | 差し押さえの対象外 |

|---|---|

|

|

税金の滞納のように差し押さえが正当に認められる場合であっても、次のものは差し押さえの対象にはならないとされています。

ここで注意したいのが、今手持ちの現金・預金だけでなく、勤務先から支払われる給与についても差し押さえられる可能があるということです。

というより、差し押さえに至るような状況の人が、滞納分を一括で支払えるだけの現預金を持っていることのほうが珍しいので、実際は、差し押えと言えば給与が差し押さえられることと考えても良いくらいです。

給与が差し押さえを受けると、当然、勤務先にも知られてしまいますし、不名誉な事態になります。

しかし、給与全額が没収されて無収入になるというわけではありません。

給与を差し押さえる場合、手取り額の1/4までと決められています。

たとえば、源泉徴収される税金や社会保険料を除いた後、手取り額が20万円であったなら、差し押さえできるのはそのうち5万円までです。

5万円で滞納額をすべて支払えないときは、滞納額(+延滞税)がすべて支払えるまで毎月の給料から差し押さえが続くという状況になります。

ちなみに、手取り額の1/4を差し押さえた残額(手取り額の3/4)が33万円を超えるときは、手取り額の3/4のうち33万円を超えたぶんについても差し押さえが可能とされています。

不動産が差し押さえられた場合

マイホームを所有しているなど財産に不動産がある場合は、それが差し押さえられる可能性もあります。

住宅ローンが返済できなくなったなど、一般の債務不履行の場合も不動産の差し押さえが行われることはご存じでしょう。

その場合、物件は競売にかけられ、売却代金を債権者が手にする一方、物件は競売の落札者の手に渡ります。

税金の滞納による差し押さえの場合も、基本的に同じ仕組みですが、競売が債権者の求めに応じて裁判所が行うのに対して、税金の滞納による差し押さえの場合は、税金を徴収する自治体などが自ら行う「公売」という手続きで物件が売却されます。

公売も競売と同じく、広く買い手を募り、物件が売れたらその代金が税金の納付にあてられます。もちろん、物件は買い手のものになってしまいます。

公売も競売も、売却価格は市場価格の70~80%以下になるのが普通で、安く不動産を入手したい買い手に有利な一方、もとの所有者にとっては、本来より安い価格で不動産を手放さなくてはならないことになります。

税金の滞納による差し押さえで生活できないとなる前に

ここまで見てきたとおり、財産の差し押さえはできるだけ避けたいところです。やはり、税金は滞納する前になんらかの手を打つべきでしょう。

特に不動産を所有している人にとっては、税金を滞納したことで物件を差し押さえられると、物件を手放さざるを得なくなるばかりか、その際の価格も市場価値より低いものになり、良いことがひとつもありません。

それならば、差し押さえに至る前に自身で物件を売却したほうがましと言えそうです。

不動産を差し押さえられる前にリースバックする

とはいえ、売買仲介での売却は簡単に買い手が見つからないこともありますし、物件を手放さなくてはならない点も同じです。

そこで検討したいのが、リースバックという方法です。

リースバックとは、不動産を売却した後、買い手との間に賃貸契約を結び、賃貸物件としてその後も使用し続けるという仕組みです。

この場合、不動産を売って売却代金を得た後も、同じ物件に住み続けることができます。

税金を滞納している場合、売却益で滞納していた税金を支払えますし、その後、差し押さえに至ったとしても、住まいは賃貸になっていますから、差し押さえられることもありません。

リースバックを行ったことは、基本的に外部からわかりませんので、そうと知られることもなく利用できます。

不動産を所有していて、税金の滞納による差し押さえの懸念がある人は、リースバックによる物件の売却を検討してみる価値があるでしょう。

リースバックを検討している場合は…

リースバックは信頼できる会社を見つけて相談することが大切です。なかには不利な条件を押しつける悪質な会社もありますが、「リースバック比較PRO」から問い合わせることでそういった会社を避けることが可能です。そのため、リースバック比較PROを利用すれば、安心してリースバック会社に相談できます。

また、リースバック比較PROでは複数社へ一括して問い合わせられるため、各社のサービスや条件を比較することもできます。あとは自分に合ったサービスを提供する会社と契約するだけです。

いまリースバックを検討している人は、リースバック比較PROを利用してください。

住みながら不動産を売却して資金調達できるリースバックを、こちらから複数の専門業者に一括で相談して比較してみましょう!